Länder, Sprachen und Währungen

Länder (Sprachen & Währungen)

DEU und ENG sind bei PRO und EXTENDED standardmäßig inklusive.

Weitere Sprache inkl. Installation erwerben shopsoftware.com/202/Module/Eine-weitere-Sprache-Sprache

shopsoftware.com/202/Module/Eine-weitere-Sprache-Sprache

Große Sprachenpaket mit 15 Sprachen inkl. Installation erwerben shopsoftware.com/145/Module/Großes-Sprachenpaket

shopsoftware.com/145/Module/Großes-Sprachenpaket

Heimatland ändern (Z.B. Schweiz, Österreich etc.)

Um Ihren Shop z.B. auf die Schweiz umzustellen, müssen Sie folgendes machen:

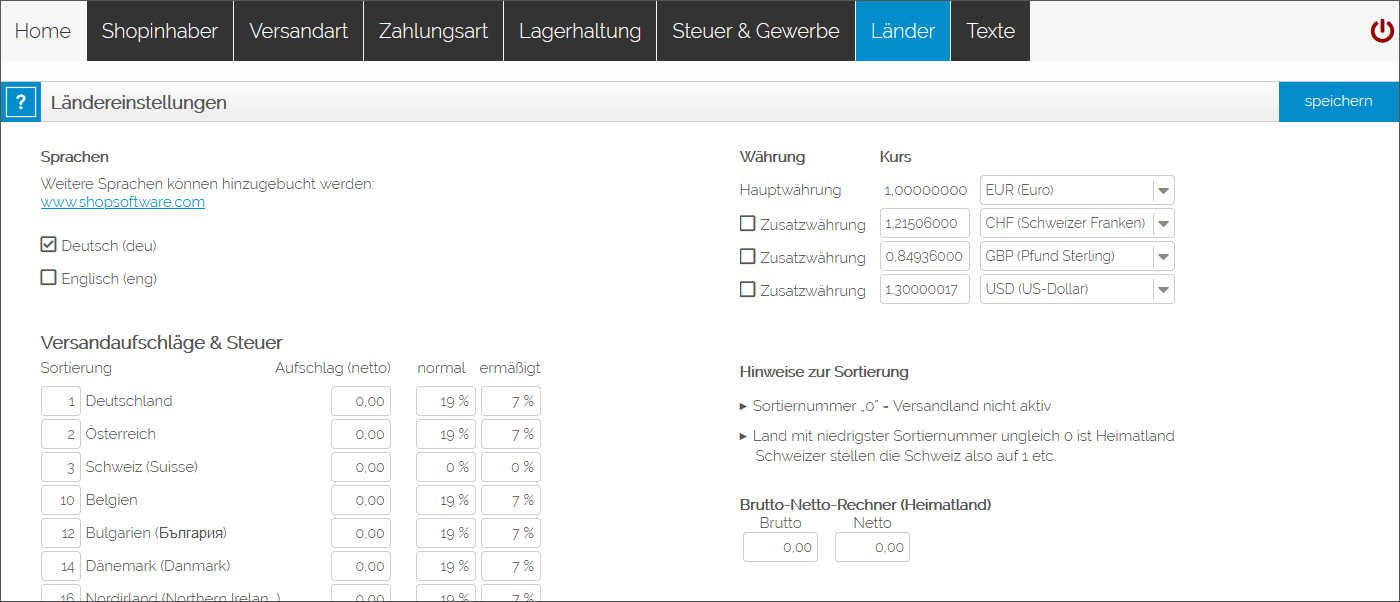

Im Admin unter EINSTELLUNGEN / LÄNDER

- bei Auslands-Aufschlag die Schweiz als erstes sortieren, z.B. Sortiernummer 1 und Deutschland Sortiernummer 2. Das Land mit der niedrigsten Sortiernummer (außer 0) ist Heimatland des gesamten Shops, alle anderen Länder gelten dann als Ausland.

- als Hauptwährung wählen Sie CHF

Im Admin unter EINSTELLUNGEN / STEUER

- hier stellen Sie Ihre 2 aktuellen Umsatzsteuerbeträge ein (z.B. 21%)

Auf gleiche Weise kann der Shop für jedes andere Land eingestellt werden.

Länder aktivieren / deaktivieren

Setzen Sie unter LÄNDER einfach bei den Ländern, in die Sie nicht versenden möchten, die Sortierzahl "0", dann sind diese deaktiv.

Solche Länder können dann auf der Endkundenseite nicht mehr ausgewählt werden.

OSS-Verfahren (One Stop Shop)

Sind die Auslandsverkäufe an EU-Länder in der Summe höher als 10.000 Euro je Jahr, dann betreiben Sie Ihren Shop sicherlich als One Stop Shop und nehmen am OSS Verfahren teil.

Quelle u.a.:

https://www.it-recht-kanzlei.de/eu-umsatzsteuerreform-online-handel-juli-2021.html

https://www.roedl.de/themen/umsatzsteuer-mehrwertsteuer-oss-one-stop-shop-eu-warenlieferung#oss

Nicht-EU-Länder und Steuern

Schweiz (und einige andere Nicht-EU-Länder)

Verkaufen Sie in die Schweiz oder einem anderen Drittland außerhalb der Europäischen Union, dann werden die Rechnung an Personen netto, ohne Umsatzsteuer (B2B sowie B2C), ausgestellt.

Der Kunde schuldet den vollen Betrag in Euro und trägt Transfer- sowie Wechselgebühren. und damit nicht umsatzsteuerpflichtig. Das gilt, wenn die Sendungen die Grenze von 100.000 CHF netto (ca. 86.750 Euro) pro Kalenderjahr nicht überschreiten.

Quellen u.a.:

https://www.die-profiloptimierer.de/faq-items/wie-ist-das-mit-der-umsatzsteuer-fuer-kunden-aus-der-schweiz-und-nicht-eu-laendern/

https://blog.taxdoo.com/steuerpflicht-onlinehaendler-schweiz/

Norwegen

Ab 01.04.2020 darf bei B2C an Norwegen nicht mehr steuerfrei geliefert werden.

Es muss ähnlich wie in Fall der EU-Ländern bei Schwellenüberschreitung die norwegische Umsatzsteuer berechnet werden. Soweit uns bekannt ist, gilt dies bei Norwegen aber ab dem 1. Cent!

Alle Angaben ohne Gewähr und ohne Anspruch auf Vollständigkeit und Aktualität.

Steuerberechnungen & Rundungsdifferenzen

Wenn ein Kunde mit USt.-ID aus dem EU-Ausland kauft, erhält er die Lieferung nach reverse-Charge umsatzsteuerfrei. D.h. sein Kauf wird günstiger. So verhält es sich auch, wenn der Kunde aus einem Staat kommt, wo ein anderer Steuersatz nach OSS-Verfahren gilt. Gelten also z.B: 25% Steuer, dann werden die Produkte teurer.

Bei der Steuerberechnung wird also immer Netto herangezogen und vom Netto aus die jeweilige Steuer aufgerechnet. Hierbei entsteht nun aber ein Problem, denn das Netto wurde vom Heimatland z.B. Deutschland mit 19% Steuer (mit 9 Stellen nach dem Komma) berechnet und gespeichert.

Ohne gebrochene Netto-Zahlen könnte man z.B. nie 11,99 Euro Brutto erzeugen

10,08 netto = 12,00 brutto

10,07 netto = 11,98 brutto

Damit also 11,99 möglich ist, muss 9-stellig gespeichert werden.

Das 9-Stellige Netto ist also auf die 11,99 "geeicht", also im Bezug auf die 19% deutsche Steuer. Berechnet man nun von diesem 9-stelligen Netto andere Ländersteuern, dann müssen diese gerundet werden. Ist also dann kein sauberer Brutto-Ursprung wie bei 19%.

Das lässt sich also nicht vermeiden, dass es zu Rundungsdifferenzen kommen kann (bei bestimmten ungünstigen Preisen und höheren Stückzahlen).

Es könnte im ungünstigsten Fall sogar so sein, wenn bei einem Produkt 1 Cent Unterschied ist, Sie davon 100 Stück kaufen, damit ungünstigsten Fall 100 Cent Unterschied entstehen.

Die Lösung ist einfach, aber auch aufwändig. Es wird zu jedem Brutto ein eigener gespeicherter 9-Stelliger Nettobetrag benötigt. Wer dies möchte, muss für jedes Land die Preise separat eingeben/speichern. Hierzu könnte man Clientshops oder Multishops verwenden.

Infos zu Rundungsdifferenzkonten in der Buchhaltung

google.de/rundungsdifferenzkonto

-------------------------------------

Clientshop / Multishop

-------------------------------------

Haben Sie z.B. 1 bis 3 wichtige Länder (oder mehr), in denen Sie sehr viele Bestellungen haben, dann besteht die Möglichkeit eines Clientshops. Ein verknüpfter Clientshop greift auf die bestehenden Produkte des Hauptshops zu, kann aber auch getrennt verwendet werden. Wenn die Nettoberechnungen 100% auf die Ländersteuer gespeichert sein sollen, dann verwenden Sie diesen komplett getrennt. Dies hat den Vorteil, dass die Bruttopreise jeweils länderbezogen gespeichert werden und damit mögliche Rundungsdifferenzen vermeidet.

Dies kann auch für Google gut sein, da SIe eine .at, .fr, .no, usw. Länder-Domain setzen könnten und auf diese Weise komplett getrennte Shops kundenspezifisch betreiben. shopsoftware.com/448/Module-Multishopmodul-inkl-Shoplizenz

shopsoftware.com/448/Module-Multishopmodul-inkl-Shoplizenz

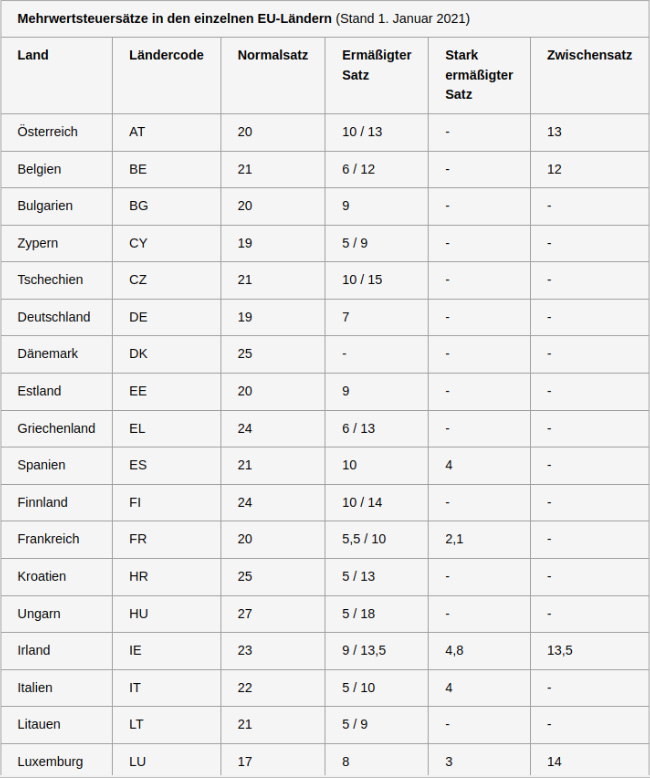

EU-Ländersteuer

Sind Sie über dem Schwellenwert tragen Sie unter EINSTELLUNGEN / LÄNDER die EU-Ländersteuern ein.